- 編集部からのコメント

-

この記事は『Medical Education for MR 2017夏号』に掲載されたものを再掲したものです。

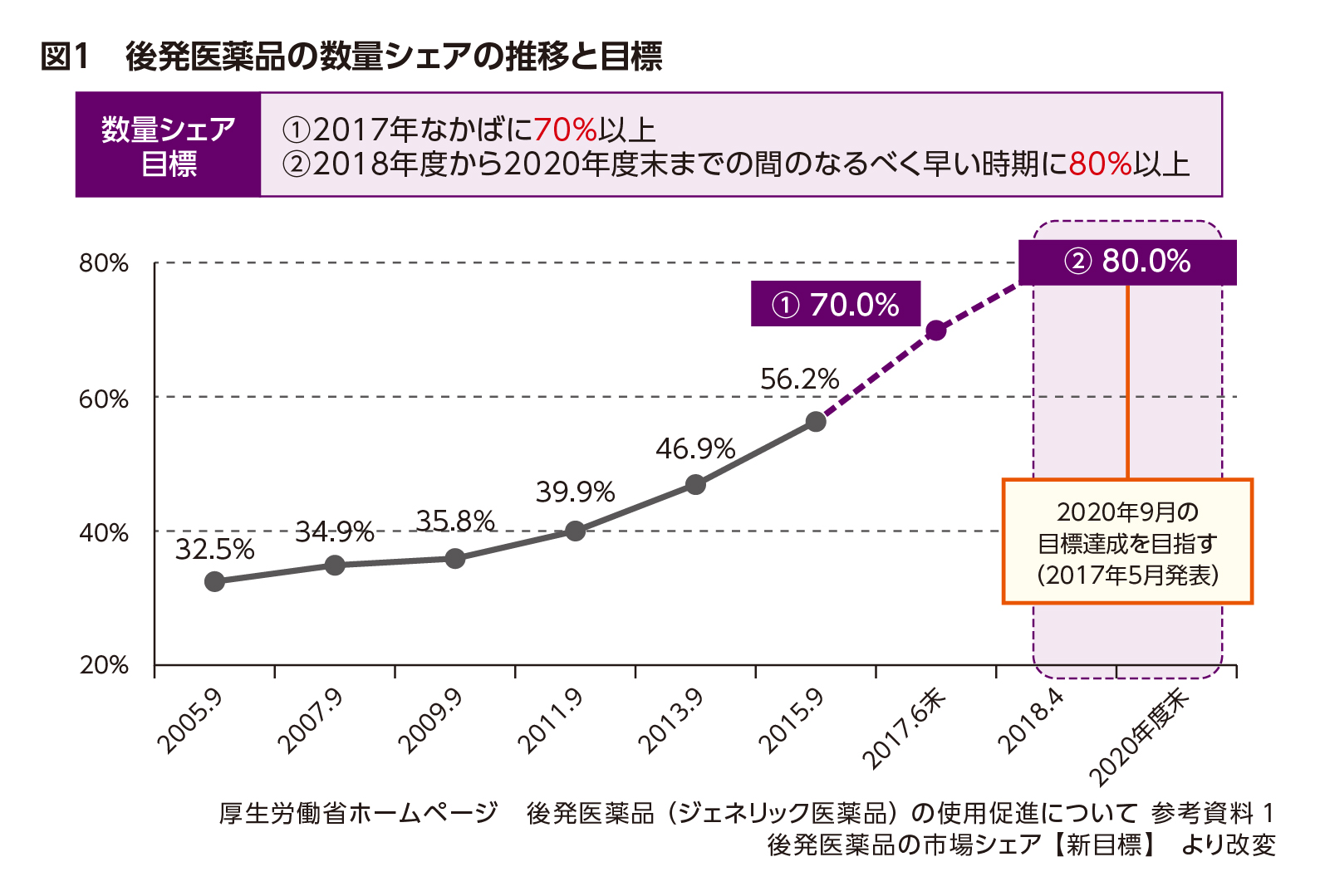

第1章で取りあげた後発医薬品の数量シェア目標は、2020年9月までに80%でしたが、実績は78.3%(2020年9月薬価調査)と達成できませんでした。後発医薬品の使用割合は都道府県によってばらつきがみられるため、政府は新たな目標として「2023年度末までに後発医薬品の数量シェアを、すべての都道府県で80%以上」とすることを掲げています。

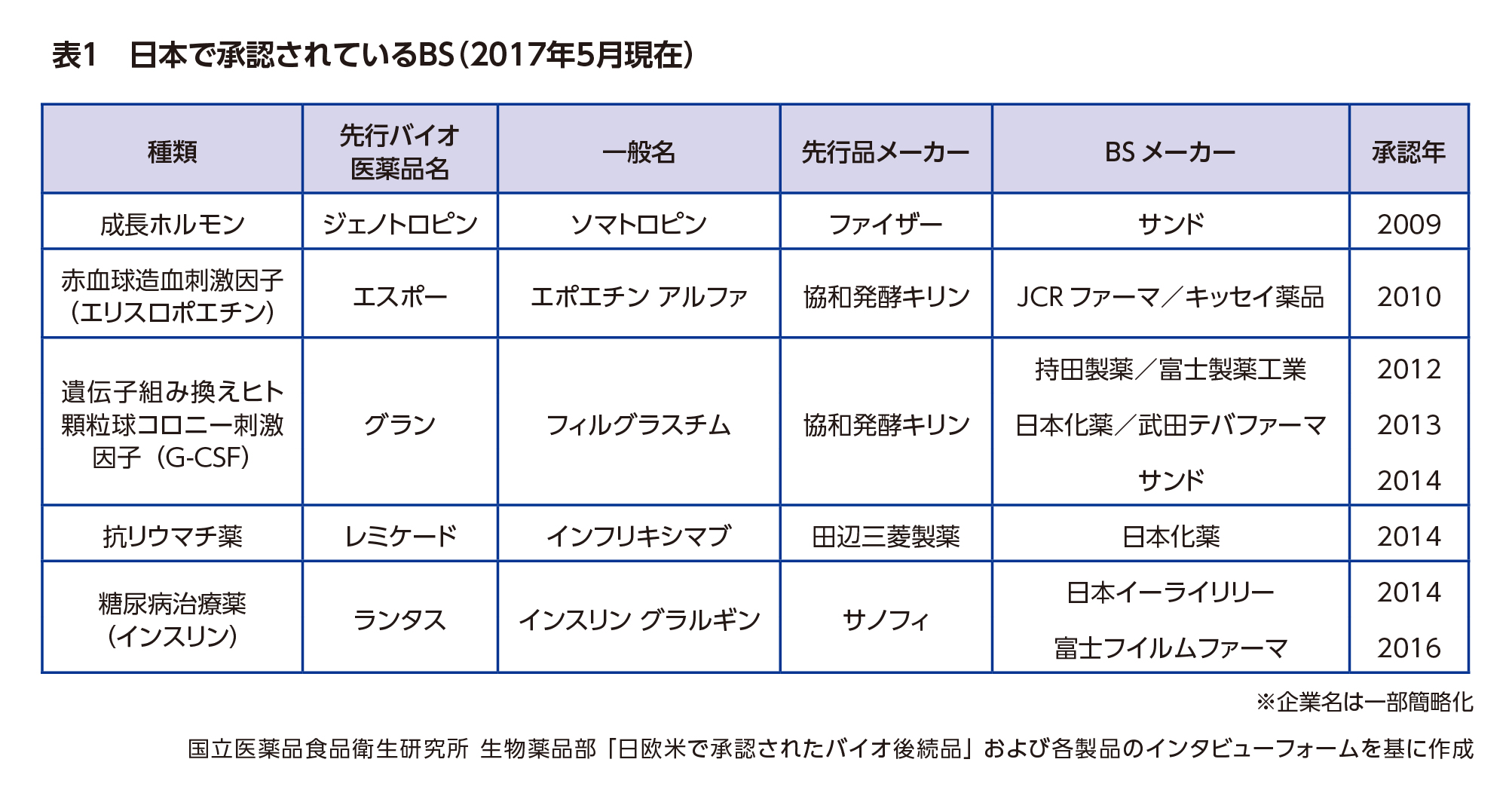

第3章で取りあげたバイオシミラー(BS)はいまや、15の先行バイオ医薬品でBSが承認され(2021年5月時点)、2022年には600億円に迫る市場となるといった予測が出されるなど、その市場規模の成長スピードには目を見張るものがあります。

【参照】

・2021年4月27日開催 経済・財政一体改革推進委員会 社会保障ワーキンググループ 配布資料1

・国立医薬品食品衛生研究所 生物薬品部 「日本で承認されたバイオ後続品」

OPD市場拡大の背景

OPD市場誕生のきっかけ

今、製薬業界ではOPD(オフ・パテント・ドラッグ)市場に注目が集まっています。OPDとは特許が切れた医薬品を指し、特許期間が満了し、再審査期間が終了した先発医薬品(長期収載品)とその後発医薬品(ジェネリック医薬品)から構成されます。

医薬品の特許切れ問題に社会の関心が高まったのは2010年頃です。1990年代に上市された大型製品の多くが2010年前後に一斉に特許切れを迎えるパテントクリフ、いわゆる「2010年問題」が起こりました。生活習慣病治療薬などの主力製品が特許切れを迎え、それらの後発医薬品がここ数年、次々と上市されています。

後発医薬品の数量シェア目標は80%以上

後発医薬品の普及に追い風となっているのが、患者の負担軽減や医療保険財政の改善を目指す国の政策です。

2007年に出された「経済財政改革の基本方針2007」において後発医薬品普及のための具体的な数値目標が初めて示され、その後、指標の見直しなどを経て、2013年に「後発医薬品のさらなる使用促進のためのロードマップ」が発表されました。

当初の後発医薬品の数量シェア目標は「2018年3月末までに60%以上」とされていましたが、2015年時点で既に到達目前であったことから、新たな目標として「2018~2020年度末までのなるべく早い時期に80%以上」を目指すことが掲げられました(図1)。

さらに、2017年5月の経済財政諮問会議では、目標達成時期を2020年9月とする意向が打ち出されました。

後発医薬品の使用促進政策

掲げた目標の達成に向け、2016年度の診療報酬改定では、「後発医薬品使用体制加算」の指標の見直し、DPC制度での「後発医薬品指数」の引き上げ、診療所を対象とした「外来後発医薬品使用体制加算」の新設、「一般名処方加算」での新たな算定要件の新設、薬局での「後発医薬品調剤体制加算」の見直しなど、後発医薬品の使用を加速させるための改定が行われました。

その約半年後に実施された全国調査によると、病院での後発医薬品の使用割合は軒並み増加しており、特にDPC対象病院・準備病院では高い伸びがみられました。また、保険薬局では、一般名処方された医薬品のうち後発医薬品を調剤した品目の割合は77.4%(n=140,055)に上り、前年度比で4.4%の増加がみられました。

今後は病院、診療所、薬局を問わず、診療報酬や調剤報酬の加算算定に向け、後発医薬品の使用がさらに拡大することが予想されます。

薬価制度改革とOPDへの影響

製薬企業にとって、医療機関での薬の処方や薬局での調剤の動向を見極めるのにはある程度時間がかかりますが、より直接的な打撃となるのが薬価の引き下げです。

2016年度の薬価制度改革では、後発医薬品が出現してから5年以上を経ても後発医薬品への置換えが進んでいない長期収載品の特例引き下げ(Z2)ルールについて、後発医薬品の置換え率が引き上げられました。また、新規後発医薬品も薬価の引き下げが進み、先発品メーカー、後発品メーカーのいずれにとっても厳しい状況が続いています。

一方、医療現場で長く使われている医薬品の中には、新たに導入された基礎的医薬品の指定を受け、薬価が引き上げられたものもあります。

製薬企業ではこうしたさまざまな制度のプラス面、マイナス面を見極めながら、ビジネス戦略を練り直す必要に迫られています。

OPD市場を巡る知財戦略

知財戦略①:長期収載品の切り離し

長期収載品や特許切れ間近の先発医薬品を抱える先発品メーカーが、効能・効果や用法・用量の追加などにより特許権の一部を維持し、先発医薬品の優位性を保つことはこれまでにも多くありました。これを‘守り’の戦略だとすると、最近は長期収載品を切り離して後発品メーカーに移管する‘攻め’の戦略が活発化しています。

先発品メーカーにとっては、長期収載品を手放すことで新薬など主力製品に注力できるという側面があり、長期収載品を承継した後発品メーカーにとっては、先発医薬品のブランドとマーケットの両方を手に入れることができ、市場拡大の大きなチャンスとなります。

知財戦略②:AGの投入

もう一つの知財戦略として、オーソライズド・ジェネリック(AG)の投入が挙げられます。AGは、後発品メーカーが先発品メーカーから特許権の許諾を受けて製造販売される後発医薬品で、先発医薬品と原薬や添加物、製法などが同じという特徴があります。

後発品メーカーにとっては、先発医薬品とブランド名が異なるだけで同一のものを提供できるため、後発医薬品への不信感が未だ多く残る医療現場にも受け入れられやすいというメリットがあります。特許契約の条件によっては、先発医薬品の特許が切れる前に上市できるので、いち早く上市を目指す後発品メーカーにとっては魅力的な市場です(図2)。

AGの投入により、先発品メーカーでは先発医薬品の売上が下がるリスクはありますが、子会社や関連会社などからAGを上市したり1社と契約することで、自社の市場を維持することができます。また、AGへの置換えが進めば後発医薬品の使用促進にも貢献できるため、結果的にZ2対策として、長期収載品の薬価引き下げを回避できる可能性も高まります。

長期収載品やAGを巡る各社の動向

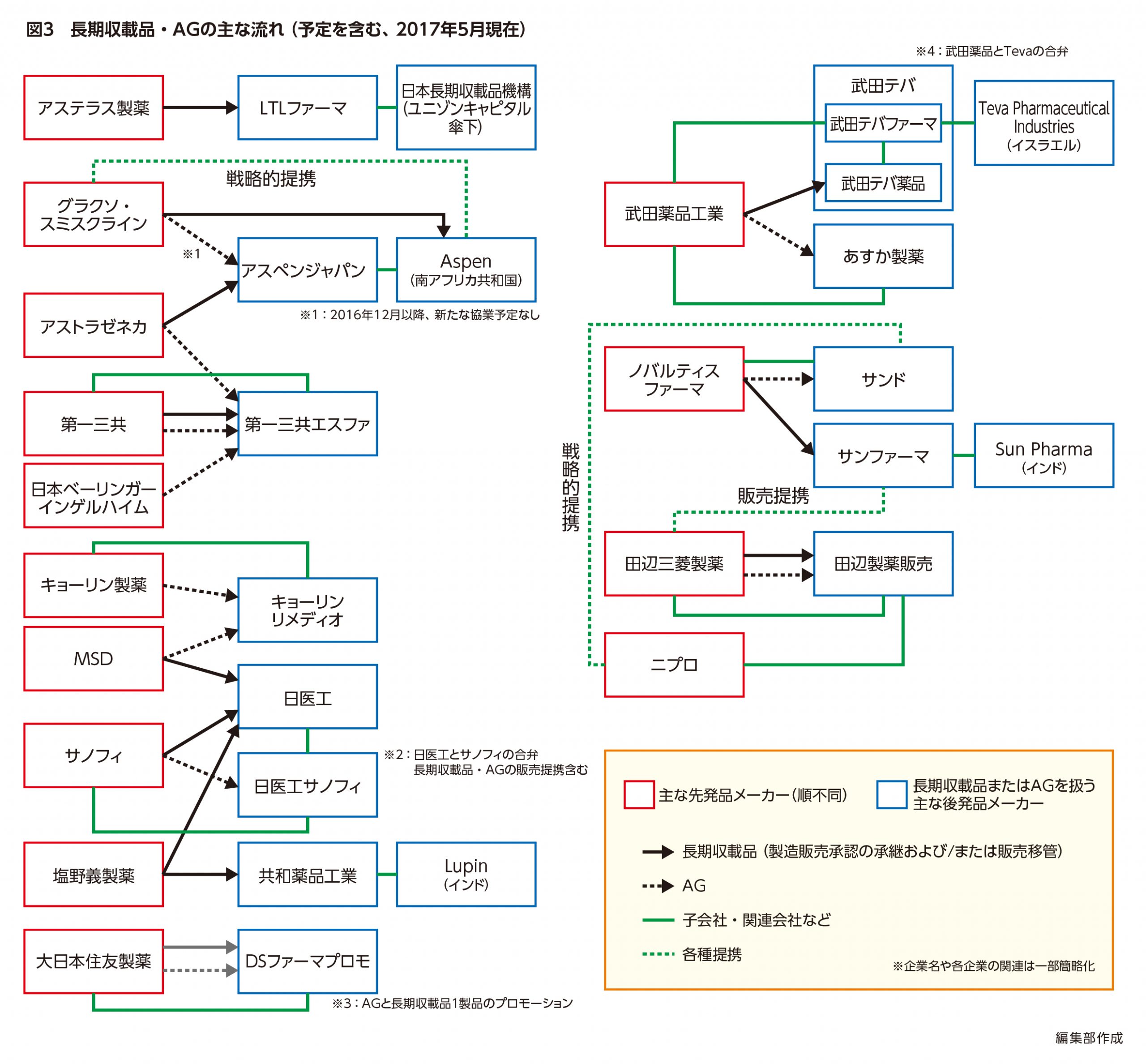

では、長期収載品やAGの流れは具体的にどうなっているのでしょうか。図3はここ数年の長期収載品とAGの主な流れを示したものです。

1)長期収載品

長期収載品の移管では、製造販売承認の承継と販売移管を行うケースや、販売のみを移管するケースなどがあります。移管先は先発品メーカーの子会社や関連会社の場合もあれば、海外の大手後発品メーカーの子会社や国内の投資ファンドなどさまざまです。

最近大きな話題となったのは、2016年4月、武田薬品工業とTeva Pharmaceutical Industriesによる合弁会社、武田テバの設立です。同社では武田薬品工業のARB製剤ブロプレス®(カンデサルタン)などの長期収載品を扱う武田テバ薬品と、主に後発医薬品を扱う武田テバファーマが一体となり、OPDに特化したビジネスを展開しています。

これまでにはないビジネスモデルでは、2016年8月に設立された、長期収載品に特化したLTLファーマがあります。同社は投資ファンドであるユニゾン・キャピタル傘下の日本長期収載品機構の子会社で、アステラス製薬から消化性潰瘍治療薬ガスター®(ファモチジン)などを順次承継する形で事業をスタートしています。

2)AG

日本で初めてAGが上市されたのは2013年6月、サノフィの抗アレルギー薬アレグラ®(フェキソフェナジン)のAGで、サノフィと日医工の合弁会社である日医工サノフィから売り出されました。しかし、既に他の後発品メーカーの参入後であったため、他社に先駆けて上市されたAGとしては、2014年6月にあすか製薬から発売された武田薬品工業のブロプレス®(カンデサルタン)のAGが第一号でした。

子会社から販売するケースとしては、第一三共が2010年4月に設立した第一三共エスファがあります。同社では第一三共の一部の長期収載品に加え、合成抗菌薬クラビット®(レボフロキサシン)などのAGも取り扱っていますが、最近では他社製品のAGにも事業を拡大しています。

富士経済の調査によると、国内の後発医薬品の市場規模は2020年には1兆769億円(2015年比約1.4倍)、AGは817億円(2015年比約3.4倍)に伸張すると予想されており、OPD市場ではAGを中心にますます競争が激化する見込みです。長期収載品への依存度が高い先発品メーカーにとっては看過できない市場になりつつあります。

OPD市場のこれから~バイオシミラーへの注目~

活気を帯びるバイオシミラー市場とその課題

今後の動向に注目が集まる市場として、もう一つ忘れてはならないのがバイオ後続品(BS:バイオシミラー)です。BSは先行のバイオ医薬品の特許が切れた後に出される後続品で、一般的な後発医薬品とは異なり先行医薬品との有効成分の同一性を実証することが難しく、臨床試験が必要とされています。

国内では表1に示したBSが承認されていますが、現在、がん領域などでも開発が進み、アバスチン®(ベバシズマブ)やリツキサン®(リツキシマブ)、ハーセプチン®(トラスツズマブ)などのBSの臨床試験が複数の製薬企業で進行中です。このうち、リツキシマブについてはサンドが2016年11月に、トラスツズマブについては日本化薬が2017年4月に、BSの承認申請をそれぞれ他社に先駆けて行っています。

BSの普及には課題もあります。開発企業側では膨大な開発コスト、医療現場では高リスク疾患や難病などに対するBS選択への不安感、患者側では高額療養費制度や公費助成制度下でBSを選択する動機の不足、などがハードルとなっています。

それでも2020年のBS市場規模は2015年比約4.4倍の435億円(富士経済調べ)と大きな成長が予想されており、OPDの新たな市場として期待されています。

OPDに関する情報提供活動の意義

長きにわたって医療を支える医薬品の価値

MR活動の視点からOPDを捉えると、新薬のように十分な予算や人員を割けず、医療現場への情報提供の機会が少なくなっていることは否めません。しかし、長期にわたって広く使われ、患者の利益に貢献してきた医薬品は良質な医療を支える重要な資産です。

長期収載品もかつては市場でそのブランドを築くため、先発品メーカーのMRが潤沢なリソースで積極的に情報提供を行ってきました。後発品メーカーのMRは、そのブランドが確立した市場で安心して後発医薬品を使ってもらえるよう、限られたリソースで情報提供を行っています。

OPDでは医療従事者から情報を求められる頻度は決して多くはないかもしれませんが、その医薬品が現場で使われる限り、MRには情報を提供し、収集する義務と責任があります。むしろ、医療現場に浸透し、当たり前のように使われている医薬品こそ、正しい情報を‘伝え続けていくこと’、これからの世代の医療従事者には‘新たに伝え直していくこと’が必要です。

新薬もOPDも、情報の重みに差はありません。企業によってOPDに対する戦略や方向性は違っても、誇りを持って情報提供・収集できる姿をMR自身が描けるか、それが製薬企業の価値につながるのではないでしょうか。

(文:メディカル・コミュニケーター 清川愛弓)

参考資料

- 経済財政諮問会議「経済財政改革の基本方針2007」(2007年6月19日閣議決定)

- 厚生労働省「後発医薬品のさらなる使用促進のためのロードマップ」(2013年4月5日)

- 経済財政諮問会議「経済財政運営と改革の基本方針2015」(2015年6月30日閣議決定)

- 厚生労働省ホームページ「後発医薬品(ジェネリック医薬品)の使用促進について」 参考資料1「後発医薬品の市場シェア【新目標】」(2017年5月アクセス)

- 中央社会保険医療協議会 平成28年度診療報酬改定「個別改定項目について」(2016年2月10日)

- 中央社会保険医療協議会 平成28年度診療報酬改定の結果検証に係る特別調査(平成28年度調査)「後発医薬品の使用促進策の影響及び実施状況調査結果概要報告書(案)」(2017年2月22日)

- 国立医薬品食品衛生研究所 生物薬品部 ホームページ「日欧米で承認されたバイオ後続品」(2016年9月24日)

- 富士経済 プレスリリース「国内のジェネリック医薬品市場を薬効領域別に調査」(2017年3月31日)